駅近くの便利な立地

当法人の事務所は最寄り駅から歩いてお越しいただける便利な立地に設けています。足を運んでいただきやすいかと思いますので、個人再生をお考えの方は当法人にご相談ください。

JR大阪駅から弁護士法人心 大阪法律事務所への行き方

1 中央南口方面に進んでください

JR大阪駅をご利用の場合、中央出口を出て、右を見ていただくと、「中央南口」方面の案内表示があります。

まずはそちらの方面に進んでください。

2 エスカレーターで下りてください

進んでいくと下りエスカレーターがありますので、そちらに乗ってください。

3 SOUTH GATE BUILDINGを直進してください

「SOUTH GATE BUILDING」という表記が見えてくるかと思います。

そちらを直進してください。

4 「第2ビル・第3ビル・第4ビル」の看板へ進んでください

しばらく直進すると、中央に像が立っている円形の広場に出ます。

「第2ビル・第3ビル・第4ビル」の看板がある方に進んでください。

5 第4ビルを左手にして直進してください。

しばらく進むと、左側に第4ビルの表示が見えてきます。

そのまま通り過ぎて、さらに直進してください。

6 十字路を直進してください

十字路が見えてきますので、そちらも直進してください。

上をご覧いただくと、「大阪駅前第2・3ビル」という案内もご確認いただけるかと思います。

7 第3ビルにつきます

左手に第3ビルの表示が見えてきます。

そちらの30階に当事務所がありますので、お越しください。

北新地駅から弁護士法人心 大阪法律事務所への行き方

1 東口改札を出て右折してください

北新地駅からお越しの場合には、東口の改札が最寄りとなります。

改札を出て、右に曲がってください。

2 広場に出て左側の通路を進んでください

広場に出たら、最初に見える左側の通路を進んでください。

大阪駅前第3ビルの表示がありますので、入って30階に上がってください。

そちらに当事務所があります。

東梅田駅から弁護士法人心 大阪法律事務所への行き方

1 8番・9番出口の方に進んでください

東梅田駅からお越しの場合には、南改札が最寄りとなります。

改札を出たら、柱や壁の案内を見て8番・9番出口の方に進んでください。

2 第4ビルの入口に向かってください

エスカレーターを上り、左に進むと、第4ビルの入口があります。

そのまま、第4ビルに入ってください。

3 直進すると第3ビルがあります

直進していただくと、第3ビルの表示があります。

第3ビルの30階に当事務所があります。

個人再生の相談で必要となる情報

1 債権者の構成

個人再生について弁護士と相談をする場合、最初の相談で一番大切なことは、債務者の抱えている借金の問題を解決するのに、個人再生という方法が最適な方針であるかどうかの判断を、弁護士が適切にできるようにすることです。

そのためには、個人再生を行った場合の解決までの道筋がどのようなものになるか、見通しを立てなければなりません。

そして、個人再生の見通しを立てる場合、まずは債権者の構成と債権額を把握しなければなりません。

なぜなら、債権者の構成と債権額によって、個人再生の見通しが全く変わってきてしまうからです。

具体的にご説明すると、小規模個人再生手続きを行う場合、債権額又は債権者数の半分の債権者が反対をした場合には、個人再生が認められなくなります。

そのため、債権者の構成をみて、反対してきそうな債権者がどの程度いるかを、事前に考えておかなければなりません。

また、再生債権の総額が5000万円を超えてしまうと、個人再生の手続きを行うことが法律上できません。

そのため、最初の相談の時点で、できる限り正確に、どのような債権者がいて、それぞれいくらの債権額を有しているのかを把握しなければなりません。

2 財産額

個人再生では、借金の総額をカットして減額することが期待できます。

もっとも、どこまで借金を減額できるかを考えるうえでは、清算価値保障原則が重要になります。

これは、簡単にいうと、借金は、自己破産をした場合に債権者に配当されるべき財産額よりも少ない額にまでは減額してもらえないという原則です。

例えば、通常の場合、借金が500万円以下であれば、個人再生手続きによって最小で100万円まで債権額を減額可能ですが、預貯金などが何百万円もあり、自己破産をした場合には債権者に300万円程度の配当ができると判断された場合には、債務は300万円までしか減額してもらえないことになります。

そのため、個人再生を考える場合には、相談の段階で、財産額について正確に聴き取りをする必要があります。

3 家計の状況

個人再生では、減額後の借金を計画的に返済し続けることができると裁判所に判断してもらえないと、個人再生の手続きを開始してもらえなかったり、再生計画が認可されずに終わってしまったりする恐れがあります。

そのため、相談の段階で、債務者の方の家計の状況についてもできる限り事情を伺い、履行可能性が認められるかどうかの見通しを立てる必要があります。

4 個人再生を得意とする弁護士事務所にご相談ください

このように、個人再生の手続きでは、たくさんの情報を整理して検討する必要があります。

そのためには、個人再生の案件を数多く取り扱っている弁護士事務所で相談しながら情報を整理するのが最も良い方法です。

個人再生をした場合の生活への影響

1 はじめに

個人再生をした場合、生活にどのような影響が生じるのか心配されている債務者の方にはたくさんいらっしゃいます。

この点についてですが、個人再生をしても、基本的な日常生活にはほとんど影響が生じません。

2 財産関係

個人再生と違って自己破産の場合には、所有する財産は原則としてそのすべてが破産管財人に引き継がれ、換価されて債権者に分配されることとなります。

他方で、個人再生の場合には、財産を手放して換価する必要はありません。

ただし、破産した場合に債権者に配当されるだろう金額までしか、個人再生をしても債権額が減額されないという制限があります。

そのため、高価な財産がたくさんある場合、例えば住宅ローンの残っていない不動産を所有している場合や、高額な保険の解約返戻金がある場合などには、個人再生をした場合でも債権額があまり減額されない可能性があります。

3 担保が設定された物件について

なお、ローンで購入した物について、所有権留保がついている場合には、個人再生をすることで、返済をストップする必要があるため、債権者によって引き揚げられてしまう可能性が高いです。

例えば、自動車ローンで自動車を購入した場合には、当該自動車は個人再生をすることで手放さざるを得なくなります。

ただし、住宅ローンで住宅を購入した場合には、住宅ローン特別条項が利用できるケースでは、住宅ローンを支払い続けて住宅を残すことができる可能性があります。

住宅ローン特別条項が利用できるには、住宅ローン以外に後順位抵当権が設定されていないことや、現在その住宅に居住していることなどの法律上定められた要件を満たしている必要があります。

4 仕事について

自己破産の場合、警備員、生命保険募集人、宅建士等一定の資格が要求される仕事については、破産手続き中であることが資格の欠格事由になるため一時的に失職を余儀なくされる恐れがあります。

個人再生は、収入を維持しながら、収入の範囲内で返済をできる範囲に債権額を減額して、債務の返済を継続する手続きです。

そのため、個人再生には、そのような資格の制限は設けられていませんので、働きながら債務整理を進めることが可能となります。

なお、個人再生は借金の減額をしたうえで分割で債務完済を目指す債務整理です。そのため、当然のことですが、個人再生の再生計画が裁判所で認可された後は、再生計画に基づいて返済を継続しなければなりません。

したがって、個人再生をした場合には、個人再生をする前に比べると1か月あたりの返済額は少なくなるのが原則ですが、債務の返済自体はつづけなければなりません。

そのため、個人再生の再生計画が認められた場合でも、収入の範囲に生活費が収まるよう支出を抑制しながら、返済原資を確保するように収支のバランスに注意をしながら生活する必要がございます。

5 個人再生をご検討中の方はご相談ください

このように、個人再生では、基本的な生活状況にはほとんど影響がでないまま、債務整理を進めることが可能です。

大阪で個人再生をご検討中の方は、弁護士法人心までご相談ください。

個人再生をした場合の債務額の変化

1 個人再生は元本の減額が可能な手続きです

個人再生手続きでは、裁判所を利用して法的な手続きをとることで、債権額の元本まで減額をすることが認められている手続きです。

この点で、一般的に元本のカットまでは期待しにくい任意整理などに比べて、より効果のある手続きであるといえます。

2 小規模個人再生手続きと給与所得者等再生手続き

個人再生には、大きく2種類の手続きがあります。一つは、小規模個人再生手続きという手続きです。もう一つは、給与所得者等再生手続きといいます。

この二つの手続きを比較すると、個人再生の再生計画が認められる要件も異なりますし、個人再生が認められた場合に借金がいくらまで減額されるのかの結論も異なります。

3 小規模個人再生手続き

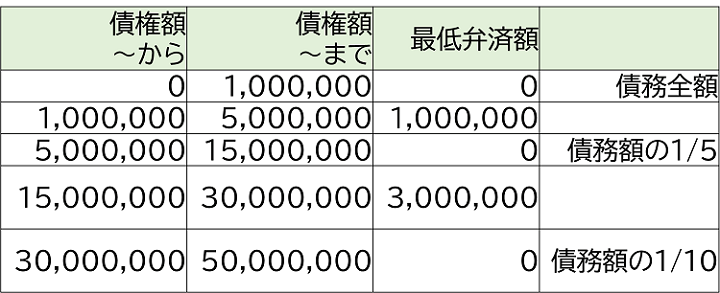

まず、小規模個人再生手続きに基づく個人再生が認められた場合、債権額に応じて以下の基準を目安に減額されます。

なお、債権総額が5000万円を超えると、そもそも個人再生手続きを行うことはできません。その場合には、企業の再生などと同じ、通常再生手続きをとらなければならなくなります。

なお、上記の最低弁済額の計算には、例外があります。清算価値保障原則と専門的には呼ぶのですが、もし仮に個人再生ではなく自己破産をしたとシミュレーションした場合に、債権者にどれだけの財産が分配可能かを計算し、その分解可能な財産額の合計より低い金額には、借金を減額しないというルールがあります。

例えば、借金の総額が1000万円の方ですと、上記の表に従って計算すると、個人再生が認められた場合の借金の金額は「債務額の1/5」にあたる200万円まで減額される可能性がございます。

もっとも、この案件で、仮に、自己破産をした場合に、預貯金や保険の解約返戻金をあわせて300万円程度が債権者に配当可能な財産状況であると判断された場合には、個人再生が認められた場合の借金の金額は300万円となり、300万円を分割で返済していくことになります。

4 給与所得者等再生手続き

個人再生のもう一つの手続きである、給与所得者等再生手続きでは、「可処分所得」という概念をつかって、借金の減額幅を計算します。

一般的に「可処分所得」というと給料の額面額から税金・社会保険料を差し引いた手取り収入のことを指すことが多いです。

しかし、個人再生手続きの関係で「可処分所得」というときには、計算の仕方が異なり、居住地域、持ち家か賃貸かの区別、扶養家族の数、過去2年間の年収等の情報をもとに、家計をきちんと管理して生活すれば、本来いくらぐらいのお金が手元に残るはずかという計算をして、可処分所得を割り出します。

また、寒冷地域では、冬季の灯油代等の燃料費用が高めに見積もられたり、都市部と郊外では一般的とされる家賃の額が異なったりと、細分にわたって計算結果を左右するポイントがあるため、可処分所得について、一般的にいくらということは困難です。

給与所得者等再生手続きでは「可処分所得」の2年分を分割で返済していくことになりますが、多くの場合では、小規模個人再生手続きで認められる金額よりは返済額が高くなる傾向があります。

なお、給与所得者等再生手続きで用いられる「可処分所得」の2年分を計算した結果、その金額が、上で述べた最低弁済額や清算価値よりも低くなる場合もありえます。

特に、「可処分所得」の計算では家族分の生活費も考慮して計算が行われますので、収入が比較的低く、扶養家族が多い家族構成の場合には、「可処分所得」の2年分の方が、最低弁済額や清算価値よりも低くなるということが起こります。

この場合には、給与所得者等再生手続きでも、「可処分所得」の2年分ではなく、最低弁済額や清算価値を基準に再生計画を策定することになりますので、分割返済の金額は小規模個人再生手続きを行った場合と変わらない結論になります。

5 まとめ

このように、個人再生を行う場合でも、その結果としてどの程度の債務を再生計画に基づいて計画的に返済していくことになるのかは、ケースバイケースです。

個人再生によって借金問題を解決するには、減額後の借金を3年から5年かけて完済することができる履行可能性が必要です。

そして、履行可能性の見通しを正しくたてるには、借金の減額幅の見通しを正しくたてなければなりません。

そして、借金の減額幅の見通しを正しくたてるには、個人再生の申し立てに関する豊富な知識と経験が必要ですので、個人再生の申し立てをご検討の方は、まずは弁護士までご相談ください。

個人再生ができる条件

1 借金総額に関する条件

個人再生が可能となる条件の一つとして、借金の総額が5000万円以下であることが挙げられます。

個人再生は借金を減額できる制度ですが、借金の総額が大きくなりすぎた場合には利用することができなくなってしまいますので、注意が必要です。

特に、高額な借金を抱えて、返済できないまま長期間放っておいた場合、利息によって債務が増えていきますので、個人再生をするなら決断は早い方が良いです。

なお、中には住宅ローンを含めると5000万円を超えてしまうという方もいらっしゃるかと思いますが、住宅ローン特別条項を利用して住宅ローンを支払い続ける場合には、住宅ローン以外の借金が5000万円以下かどうかで判断されますので、個人再生は可能です。

また、5000万円を債務総額が超えた場合には個人再生をすることはできなくなりますが、その場合でも、通常の民事再生の手続きを行うことは、民事再生法上は可能です。

ただし、通常の民事再生は個人再生手続きと比べて裁判所に納めるお金が高額であることや、法律上求められる手続きが複雑であることから、個人再生ができない場合の代替策には適さない場合も少なくありません。

2 「将来において継続的に又は反復して収入を得る見込み」があること

個人再生は、自らの収入から減額後の借金を返済していく制度です。そのため、将来において継続的に又は反復して収入を得る見込みがない場合には、そもそも再生計画に基づく返済を履行していくことができる可能性がないと判断されてしまい、個人再生をすることができません。

また、将来において継続的に又は反復して収入を得る見込みがあったとしても、その金額が将来的に必要となる返済額に満たない場合には、個人再生が認められません。

このように、将来において継続的に又は反復して、再生計画を履行するのに十分な収入を得る見込みがあることを「履行可能性」と呼びます。

個人再生が認められるには、このような履行可能性があることを裁判所に対して根拠を示して説明する必要があります。

3 小規模個人再生の場合の要件

個人再生手続きには小規模個人再生手続きと給与所得者等再生手続きという2種類があります。

このうち、小規模個人再生手続きでは、総債権者数の過半数かつ総債権額の1/2以上の賛成が必要となります。

もし、多くの債権者が個人再生手続きに反対した場合には、小規模個人再生手続きはできなくなってしまいます。

4 給与所得者等再生手続きの場合の要件

もう一方の、給与所得者等再生手続きにも、当該手続き特有の要件があります。

給与所得者等再生手続きでは、再生計画に基づく計画返済額の総額は可処分所得の2年分という基準で計算されますので、まず、これだけの返済が可能な家計になっていないと履行可能性が認められず、個人再生手続きが進められなくなります。

また、給与所得者等再生手続きは、収入が安定している債務者の方が利用できる手続きであるため、直近2年間の源泉徴収票等の金額をみて、20%以上の増減がある場合には、個人再生の申立時点で十分な収入がある場合でも、給与所得者等再生手続きが認められなくなります。

5 個人再生の要件を満たしているか弁護士が判断します

このように、個人再生の中にも、小規模個人再生手続きと給与所得者等再生手続きがあり、個人再生ができる条件に違いもありますので、個人再生が認められる要件が満たされているかを個別の事案で判断することは簡単ではありません。

詳細は弁護士までご相談ください。

個人再生の期間

1 個人再生の手続にかかる期間

個人再生とは、裁判所に申し立てを行って、消費者金融、銀行、クレジットカード会社等の金融機関から借りた借金やクレジットカードの支払義務を、法律に従って減額する手続きのことをいいます。

個人再生をお考えの方の中には、個人再生の手続きが終わるまでどれくらいの期間がかかるのか気になるという方が、たくさんいらっしゃいます。

そこで、個人再生の手続きにかかる期間の目安について、以下にご説明します。

2 弁護士に依頼してから、裁判所に申し立てるまで

個人再生を弁護士に依頼してから、裁判所に申立てを行うまでの間には、申立のために準備をする期間が必要になります。

準備をする必要があるのは、簡単にいうと「お金」と「資料」です。

「お金」とは、弁護士費用の支払いを行ったり、裁判所に納める収入印紙、郵券などの費用を準備したりする必要があるということです。

個人再生委員が選任される見通しが強い場合には、事前に、個人再生委員のための費用も積み立てておく必要があります。

「資料」とは、裁判所へ提出する借金や財産等の状況に関する説明資料の収集、書類の作成を行ったりするなどして準備を整える必要があるということです。

具体的には、債権者や債権額を説明するために「債権者一覧表」という資料を作成し、それの裏付けとなる資料を用意します。

また、財産についても「財産目録」という資料にまとめ、裏付けとなる通帳のコピーなど様々な財産資料を用意する必要があります。

さらに、月々の家計も「家計収支表」という家計簿の書式にまとめて記載する必要があり、その裏付けとして給与明細等の資料をそろえる必要があります。

その他にも、必要となる資料があるため、資料を適切に収取整理するよう努める必要があります。

弁護士費用を一括で支払うことができる方であれば、こうした準備期間は1~3か月で終わることもありますが、弁護士費用を分割払いする方の場合、半年前後かかる場合もあります。

場合によっては、費用や資料の準備に時間がかかり、さらに長期にわたることもあります。

3 裁判所に申立ててから認可決定が確定するまで

⑴ 開始決定まで

裁判所に個人再生を申し立てると、裁判所が申立時に提出した資料・書類を確認し、不足資料の提出や確認事項への回答を求められます。

これらの裁判所の指示に応えると、開始決定が出されます。

確認事項の内容や程度によりますが、一般的には、申立てから開始決定までにかかる期間はおよそ1~2か月です。

⑵ 再生計画案の提出まで

開始決定が出されると、再生計画案の提出期限が定められます。

再生計画とは、借金の総額をどのくらい減額して、1か月あたりどのくらいの金額で、どのくらいの期間をかけて返済をしていくのかという計画です。

再生計画を作成するのに先立って、債権者から債権額について届出がありますので、その債権額の内容を踏まえて、分割返済の計画案を作成する必要があります。

再生計画案の提出までの期間は約2~3か月で定められることが多いです。

⑶ 再生計画案提出後、認可決定確定まで

小規模個人再生では、再生計画案を提出すると、債権者の書面決議に付されます。

ここで債権者集の過半数又は債務総額の半額以上を持つ債権者が反対すると、再生計画案は否決されてしまいます。

他方で、反対する債権者が多数でなければ、約1か月後に認可決定が出されます。

そして、認可決定後、約1か月後に認可決定が確定します。

⑷ 再生計画の履行

認可決定が確定すると、債権者への分割返済が始まります。

分割返済の期間は原則3年ですが、特別な事情があれば5年まで伸ばすことが法律上認められており、当事務所でもそのような事例が多くあります。

個人再生を依頼する専門家の選び方

1 地域について

個人再生の手続きをしたいと思ったときに、どのようにして依頼する専門家を選ぶのかは重要な問題になります。

この点について、まず大切なのは、できる限り地元の弁護士に依頼するということです。

この点について、もう少し詳しくご説明いたしますと、もちろん、地元の弁護士といっても、同じ町内でないといけないというような極端な話ではありません。

個人再生を申立する地方裁判所の、その管轄区域内に事務所を構えている弁護士に依頼することが望ましいということです。

なぜ同じ管轄区域内の弁護士に依頼することが望ましいかというと、個人再生などの手続きについては、地方裁判所ごとに書式や運用面に違いがあるためです。

例えば、ある地域の裁判所では、個人再生委員を原則として選任する方針であるのに対して、別の地域の裁判所では、個人再生委員を選任するのは例外的な場合に限られるなど、地域によって個人再生を行う場合の手続きの流れや費用の見通しが大きく異なることがありえます。

そのため、できる限り地元に事務所を構え、申立て先の地方裁判所の傾向やルールについて知識のある弁護士に依頼をした方が、裁判所に申立をした後の手続きがスムーズに運びやすいといえます。

2 事務所の得意分野について

また、依頼しようとする弁護士事務所が、個人再生などの債務整理分野に力を入れている事務所かどうかも重要です。

例えば、普段、遺産相続の案件ばかりやっているという事務所の場合、もしかすると、個人再生などの債務整理事件については、それほどノウハウがないかもしれません。

普段、債務整理分野を取り扱ったことがない弁護士に、個人再生を依頼するのは、不効率が生じる恐れがあります。

もちろん、弁護士のなかにも、いろんな弁護士がいますので、普段、債務整理分野を取り扱っていないからといって、そのような弁護士がすべて個人再生を依頼するのに不適切かというとそういうわけではありません。

ただし、一般的な傾向としては、普段から個人再生などの業務を取り扱っている弁護士の方が、そうでない弁護士よりも知識やノウハウの蓄積ができていて、スムーズに事件を解決に導くことのできる確率が高い傾向があると考えられます。

したがって、依頼を検討する際には、弁護士事務所が、どの程度個人再生などの債務整理分野に力を入れている事務所かを、解決実績やホームページの記載等から確認するようにお勧めいたします。

また、実際に、事務所まで足を運んで弁護士と相談して、質問をぶつけてみて、納得いく丁寧な説明をしてくれる弁護士かどうかを見るのも、有効な判断方法です。

3 料金について

弁護士事務所ごとに、料金も異なります。

個人再生の成否は、その後の人生も左右する重大事ですから、「安かろう、悪かろう。」ではいけませんが、同じサービスのクオリティであれば、少しでも金額の安い事務所に依頼したいと考えるのも、当然のニーズです。

この点については、各事務所ごとに提供するサービスの内容や範囲に違いがありうるため、料金面の単純な比較は難しいですが、ご依頼される前に、いくつかの弁護士事務所に足を運んで、納得いくまで弁護士に質問を投げかけて、説明の内容と費用のバランスが一番合っている弁護士を選ぶなどの工夫をするとよいと考えます。

4 人柄について

そして、最後は、担当弁護士との相性も重要です。

相性というのは、曖昧で直感的なものですので、明確な判断基準は設けようがありません。

しかし、弁護士と依頼者の関係も、あくまで人と人との間の関係ですので、弁護士の能力や知識、経験、あるいは誠実さといった基本的なスペックとは別の次元で、なんとなく気が合う、合わないということは、どうしても生じてしまいます。

多くの人から見れば素晴らしい弁護士でも、自分にとってはどうしても話のテンポが合わなくて苦手だということもあります。

最終的には、そういう直感の部分で、依頼する弁護士を選ぶことも、納得のいく選択をする上では重要なことかもしれません。

5 お気軽にご相談ください

個人再生を依頼する弁護士選びは、このように様々な観点から弁護士を比較する必要のある問題です。

当法人では、個人再生の相談に無料で対応しておりますので、大阪で個人再生をご検討中の方は、お気軽に弁護士法人心 大阪法律事務所にもご相談ください。

個人再生に向いている人、向いていない人

1 個人再生を検討されている方へ

借金の問題にお悩みの方にとって、どのような債務整理の手続きを選択するかは非常に重要な問題です。

適切な手続きを選択することができないと、せっかく弁護士費用などを支払って手続きを進めても借金問題を解決できずに終わってしまったり、借金問題は解決したものの本当であれば失わなくていい財産や社会的信用を失ってしまったりという不利益が考えられます。

そこで、個人再生をしようか検討されている方へ、どのような方が個人再生に向いていて、どのような方が個人再生に向いていないのかについてご説明いたします。

2 収入が安定しているか

個人再生では、再生計画に従って減額された借金を3年~5年という期間内に分割返済をしなければなりません。

そのため、安定した収入があり、3年~5年間にわたって返済を続けられる能力がある人が個人再生に向いているといえます。

他方で、収入が少なく分割返済をする資力がない人や、職を転々としていたり無職期間が長かったりする方だと、長期間の返済能力がないと判断されてしまう可能性があるため、個人再生には一般的に向いていないといえます。

ただし、ここで注意が必要なのは、あくまで収入から支出を引いて手元に残る金額が安定しているかということです。

例えば、公務員や大企業などの安定した職場に勤めていて収入が高く安定している人でも、支出に大きな波があり、収入を上回る支出のある時期がある場合には、返済能力がないと評価される可能性があります。

他方で、パートタイムなどの仕事で収入があまり高くなく、職の安定性が低い場合でも、支出をきちんと節約して、毎月安定的に黒字を出している家計であれば、返済能力ありと判断される可能性は十分あります。

したがって、収入が高いからといって安心はできませんし、収入が低いからといって、個人再生をあきらめる必要はありません。

3 債務総額の多さ

個人再生によって借金がどれぐらい減額されるかは、債務総額をもとにして決められています。

債務総額が500万円未満の場合は100万円、500万円~1500万円の場合には債務総額の5分の1、1500万円~3000万円の場合は300万円、3000万円~5000万円までは債務総額の10分の1が、減額後も残り、返済しなければならない額となります。

したがって、債務総額が多ければ多いほど、減額される金額も大きくなり、個人再生をするメリットが大きくなります。

他方で、例えば債務総額が100万円未満の人は、個人再生をしても借金は減額されないためメリットがなく、向いていないといえますが、債権者の中に分割返済を認めず、一括返済に固執する業者がおり、破産を避けたい場合には検討の価値があるといえます。

4 持っている財産の多さ

個人再生では、上記債務総額に基づく基準とは別に、清算価値という基準があり、どちらか高い方の金額まで借金が減額されることになります。

清算価値とは、個人再生をしようとする方の全財産の金額のことを意味し、現金、預貯金、不動産、自動車、保険、退職金、株式等の金額の合計金額から算出されます。

例えば債務総額が300万円で、清算価値が250万円である場合、借金は250万円までしか減らないことになります。

もしも債務総額よりも清算価値の金額の方が高い場合には、借金が減額されないことになってしまいます。

そのため、持っている財産が多い人は個人再生に向かない場合があり得るのです。

5 個人再生のご相談は当法人まで

個人再生に向いているかどうかは収入や債務総額、持っている財産など、個別的な事情によって判断されます。

自分が個人再生に向いているのか知りたいという方は、当法人までご相談ください。

個人再生に適さない場合とは

1 個人再生に反対している債権者がいる場合

個人再生に適さないケースの一つとして、個人再生に反対している債権者がいる場合というものがありますが、これはどの個人再生手続きを選択しているか、反対している債権者がどういう債権者かによっても異なります。

個人再生のなかで、特に月々の返済額を抑えやすいのは小規模個人再生という手続きです。

しかし、小規模個人再生手続きは、債権者の人数ベースまたは債権額ベースで過半数の反対があると、手続きが認められないことが法律上定められています。

そのため、多数の債権者が事前に個人再生に反対する旨の意見を表明している場合や、一社(または一人)で過半数を占めるほどの大口の債権者が個人再生に反対している場合には、小規模個人再生手続きの方針で個人再生を申し立てることは最良の選択肢にはならないかもしれません。

また、債権者の中に個人の債権者が多くいる場合、個人の債権者は銀行や消費者金融、クレジットカード会社などに比べて「必ず返済するというから信用して貸したのに、騙された!!」というように反発が強くなりやすいです。

そのため、それぞれの個人との間で感情的な対立がある場合などには、個人再生手続きに反対してくる可能性もありますので、注意が必要です。

2 財産額が多い場合

また、個人再生には清算価値保障原則と呼ばれる原則があり、自己破産をしたときに債権者に配当されることが見込まれる金額よりも低い金額にまでは、借金を減額してもらえないことになっています。

したがって、保険の解約返戻金がたくさんあったり、自宅を売却すれば住宅ローンを差し引いても多くのお金が手元に残ったりするような案件では、個人再生をしても返済額を減額できない恐れがあります。

また、上記のように実際に手元に残っている財産の評価が高額である場合だけでなく、個人再生の申し立ての直前で、財産を第三者に贈与していたり、偏頗弁済をしていたりする場合など、自己破産をした場合に否認権行使の対象となる形で財産を流失させていた場合には、実際には手元に残っていない財産についても清算価値に加算して計算される可能性があります。

さらに、相続が発生している場合などには、本人が気づかないうちに被相続人の不動産持ち分などの相続財産を手に入れていて、そのために清算価値の見通しが変わってくる場合があるので、相続財産の有無についても注意しておく必要があります。

このように、清算価値の見通しを立てた場合に、借金の残高と清算価値を比較して、あまり借金の減額が得られないような場合には、他の方法を選択した方が効果的ではないかと考える必要があります。

3 上記のようなケースでも個人再生を選ぶ場合とは

ただし、上記のような事例でも、あえて個人再生を選ぶ選択肢はあります。

例えば、事前に債権者が個人再生に反対している場合でも、自己破産をする場合に比べれば個人再生の方が債権者に対して支払われる金額は多くなることがほとんどです。

この点を丁寧に説明して、債権者に個人再生に反対しないよう説得することが考えられます。

また、清算価値が高額な事例でも、例えば、任意整理を試みた結果一部の債権者だけがかたくなに一括請求を求めるなどして任意整理で解決できないような場合には、個人再生の制度を利用するメリットがあります。

個人再生であれば、法的に分割払いによる解決を認めさせることになるというメリットがあります。

どの事案で、どのような手続きが最良かは個々のケースバイケースですので、手続きの選択でお悩みの方は、お気軽に当法人までご相談ください。

自宅を手元に残したい方が個人再生をする場合に注意すべきこと

1 住宅資金特別条項について

個人再生の手続きの大きな魅力の一つが、自宅を手放さずに済む可能性があるということです。

個人再生や自己破産などの法的な借金の整理を行う場合、原則としてすべての債権者を平等に扱う必要があるため、「この債権者には返済を続けるけれど、こちらの債権者には返済をしない。」というような返済先の選択はしてはいけないことになっています。

しかし、個人再生の手続きを選択した場合、住宅資金特別条項の要件を満たす場合には、例外的に住宅ローンの返済だけは続けてもよいとされます。

その結果、住宅ローンを支払い続けることで自宅を残しつつ、その他の借金を整理することが可能になります。

2 別の債権者の抵当権がついている場合

しかし、住宅資金特別条項は、法律に定められた条件を満たしていないと利用できません。

例えば、自宅に住宅ローン以外の抵当権がついている場合には、住宅資金特別条項の利用は原則として認められません。

ただし、住宅ローン以外の抵当権が一度でも付されてしまったら、もう住宅資金特別条項が利用できなくなってしまうというわけではありません。

過去に抵当権が付されたことがあったとしても、住宅資金特別条項の利用を認めてもらおうと思った時点で、住宅ローン以外の抵当権がなくなっていれば、要件は充足します。

もちろん、再生申立をする予定の債務者が、住宅資金特別条項を利用したいがために、申し立ての直前に自らの財産からその抵当権者の債務を完済して、抵当権を抹消してもらうなどの対応をした場合には、偏頗弁済の問題が生じます。

そのため、債務者自身の財産からそのような返済をすべきではありません。

他方で、債務者以外の人物、例えば、同居の配偶者が特有財産からお金を出したり、両親や義父母が援助したりして、住宅ローン以外の抵当権者の債権を完済し、抵当権者を抹消した場合には、住宅資金特別条項が利用可能となります。

3 実際にその家に住んでいない場合

また、住宅ローンの債務者が、実際に住宅ローンの対象となっている家に住んでいない場合には、住宅資金特別条項を利用することはできません。

例えば、10年前に住宅ローンを組んで家を建てたけれども、5年前に転勤で引っ越して、今はその家を別の人に貸しているというような場合には、住宅ローンだけを特別扱いして支払い続けることはできないことになります。

ただし、単身赴任や一時的に入院などで自宅を離れているだけで、いずれは自宅に戻って生活をすることが確実に分かっている場合には、再生手続きに際して、実際の自宅に住んでいない場合でも、住宅資金特別条項の利用が認められる可能性があります。

4 住宅の購入以外の目的の借金が含まれている場合

また、住宅ローン特別条項の対象となる住宅ローンは「住宅の建設若しくは購入に必要な資金」か「住宅の改良に必要な資金」を借りたものでないといけないとされています。

そのため、例えば、住宅ローンの名目にはなっているものの、そこに、別の債権者に対する借金の返済のための借り入れが含まれていたり、自動車の購入費用が含まれていたりすると、住宅資金特別条項の利用は認められません。

悩ましい事例として、登記費用や不動産会社に支払う仲介手数料等の支払い(以下、「諸費用」といいます。)のための借り入れを含めて、抵当権が付されている場合です。

このような、住宅購入に付随する諸費用は、「住宅の建設若しくは購入に必要な資金」か「住宅の改良に必要な資金」には当たらないため、杓子定規に考えると、住宅資金特別条項の利用は認められないことになってしまいます。

ただし、諸費用は住宅購入という住宅ローンの目的に付随するものであるため、全体のローンのなかで諸費用の占める割合が少ない事案では、例外的に住宅資金特別条項の利用が認められている事例もあります。

5 住宅ローンの返済は滞ってはなりません

なお、住宅資金特別条項はあくまで住宅ローンを支払い続けることが許されるという規定であり、住宅ローンの支払いを滞納してしまっている場合などには、住宅ローンの支払いをしないと自宅を失ってしまうことになります。

特に、住宅ローンの滞納が続いて、住宅ローンの保証会社が保証を実行してしまうと、一定の期間以内に個人再生の申し立てをしなければ住宅資金特別条項の利用が認められなくなってしまうので注意が必要です。

6 個人再生を検討されている方はご相談ください

このように、自宅を残すために個人再生を検討する場合でも、実際に方針を選択する中では、住宅ローンの契約内容や抵当権の登記の内容を確認する必要があります。

ご自宅を残して個人再生を行いたい方は、一度、当法人にご相談ください。

個人再生をするメリット・デメリット

1 個人再生のメリット

⑴ 借金総額を減額できる

個人再生のメリットの一つは、元本部分を含めた借金総額について減額することができることです。

破産をした場合には、免責決定を受けることができれば借金の返済義務がまったくなくなりますので、破産をした場合に比べると、借金の返済義務自体は一定の範囲で残ってしまいます。

この点で、債務者の返済負担は相対的には大きくなります。

しかし、任意整理などによる解決に比べると、元本を含めた借金額が減額されるため、返済の負担が大幅に軽くなります。

⑵ 自宅などの財産を手放さなくて済む可能性がある

個人再生では、自宅などの財産を手放さなくて済む可能性があることもメリットとして挙げられます。

破産手続きでは、原則として経済的価値のある財産は、裁判所の選んだ破産管財人によって、競売などの手続きを通して換価され、債権者に配当されることになります。

したがって、破産手続きでは、債務者は財産を手放すことを余儀なくされます。

これに対して、個人再生手続きでは、原則として自宅や自動車などの財産を手放す必要はありません。

この点で、個人再生にメリットがあります。

ただし、再生手続きを選択した場合でも、ローンの担保になっている物については引き上げられる可能性があります。たとえば、自動車ローンを利用して、自動車を購入していた場合などには、その自動車には所有権留保がついていることが一般的です。そのため、自動車ローンの返済ができなくなると、原則として自動車ローンを返済している途中の自動車などは引き揚げられてしまいます。

他方で、住宅ローンについては例外的に、一定の要件を満たせば支払いを継続することが許されます(この例外のことを住宅ローン特別条項と呼びます。)。

そのため、個人再生では自宅を残したまま借金の減額をして債務整理をできる可能性があります。

2 個人再生のデメリット

個人再生手続きのデメリットとしては、官報に公告されてしまうことが挙げられます。

官報を定期的にチェックしている人はあまり多くありませんので、官報に掲載されたからといって、通常は何か日常生活を送る上で大きな不利益を被るわけではありません。

ただし、親戚や知人などに個人再生をしたことをどうしても知られたくないという方にとっては、官報公告の存在は不安材料となります。

また、信用情報機関にも登録されますので、これらの信用情報が傷つく結果、将来のクレジットカード作成や借入が難しくなるなどのデメリットがあります。

また、個人再生では清算価値保障原則といって、破産した場合に債権者に配当が可能な金額よりも、少ない金額には債務を減額しないというルールが適用されます。

そのため、手持ちの財産が多い方の場合には、個人再生をしても借金の減額ができない場合もあることになります。

このように、個別の事情によって得られる結果に幅がある点もデメリットの一つといえるかもしれません。

結果に関する不確定要素としては、小規模個人再生手続きの場合、債権者の人数や債権額を基準に半分より多くの債権者が、個人再生の再生計画に賛成してくれなかった場合には、そもそも小規模個人再生手続きの再生計画が認可されないというリスクがあります。

3 個別の事情を検討して判断することが必要

このように、メリットもデメリットもあり、個人再生手続きが最適な選択肢になるかどうかは、個別の事情を検討して判断しなければなりません。

そのためには、債権額や財産額、借金を抱えることになった理由等を資料に基づいて検討する必要がございます。

弁護士法人心では、そういった資料を踏まえた検討の段階から、相談者の方と一緒に検討させていただいております。

個人再生手続きをご検討中の方は、お気軽に当法人までご相談ください。

個人再生の流れ

1 申立の準備をする

個人再生では、財産を正確に把握して清算価値を計算したり、家計の収支をもれなく把握して、履行可能性を検討したりする必要があります。

そのためには、申立に必要な財産目録や債権者の目録等を弁護士の協力のもとで、正確に作成する必要があります。

債権者の目録を作るために必要な債権者の情報は、弁護士が債権者に連絡を入れて取り寄せることができますが、債務者の方の家庭内の家計の状況や、預金通帳の中身がどうなっているかなどの情報は、債務者の方から弁護士にお伝えいただく必要があります。

申立の準備段階では、このような債権者や債務者から得た情報を弁護士が整理して、裁判所に提出するための申請書類を整えていきます。

2 裁判所に申立をする

申立後は、まず提出した資料について裁判所のチェックを受けることになります。

この時点で、裁判所から内容を補充するための質問がくることもあります。

裁判所が申立資料をチェックして、個人再生手続きを開始することが適切と判断した場合には、個人再生手続きの開始決定が出されます。

3 個人再生手続きの開始決定が出されると

開始決定が出されると、まず、債権届出期間が設定されます。

これは、各債権者が、当該時点での債権額を裁判所に届出するための期間です。

また、並行して、申立人側には、開始決定時点での財産額を再度報告するよう求められます。

申立後に、大きな財産の変動(退職金の受領や相続、交通事故の賠償金の受領など)があった場合には、遅くともこの時点で、裁判所に報告をする必要があります。

債権届出期間が終了すると、届出られた債権届について、裁判所から申立人に情報共有がなされます。

申立人は、この債権届の内容を確認して、間違っている点がある場合には異議を述べることができます。

この期間を異議申述期間といいます。

異議申述期間が終わると、最後に、申立人から再生計画案の提出を行います。

再生計画案とは、最終的に債務を何年かけてどのように返済していくかに関する計画のことです。

原則として、返済期間は3年(36回)ですが、特段の事情がある場合には5年(60回)の分割返済が認められることもあります。

再生計画が認可され確定すると、裁判所において行う個人再生の手続きは完了となります。

あとは、再生計画に基づいて減額された債務を分割して返済していくこととなります。

個人再生を弁護士に依頼するとよい理由

1 資料の収集や整理を任せることができる

個人再生とは裁判所の手続きを利用して借金を減額して、減額後の借金を3~5年の分割で返済する手続きです。

債権者に借金の減額という不利益を負わせることになるため、手続きにも相応の厳格さが求められます。

そのため、裁判所に対して様々な資料を提出しないといけません。

どのような資料を集めなければならないか、集めた資料をどのように整理しなければならないかは、裁判所ごとに様々な取り決めがなされていますので、管轄裁判所の運用に通じた弁護士に資料の整理を任せるのが一番効率的な方法です。

また、家計の収入や支出の状況を正確に整理する必要もあります。

家計の収支については、裁判所から浪費などの問題ある支出として指摘を受けないように、事前に家計を正す必要もあります。

提出する家計簿も、収入の範囲内で生活ができているか、浪費などの問題点が無いか注意しながら作成する必要があります。

当法人では、多くの個人再生事件を取り扱っています。

家計の支出状況について、事前に弁護士からアドバイスすることも可能です。

2 収集した資料について説明を補充することも

さらに、集めた資料は、単に提出して終わりではなく、それらの資料について、裁判所に疑問を持たれないだけの説明を補充しなければなりません。

これらを正確に整理して、個人再生の申し立てを行うのは決して容易なことではありません。

弁護士に依頼すれば、裁判所が納得するだけの説明をするためのアドバイスが可能です。

なお、弁護士に依頼後、家族の協力を求めることも含めて支出の見直し等のアドバイスを行うことにより、個人再生が認められる可能性が高まることも多いです。

3 適切かつスムーズな手続きを行える可能性が高い

弁護士に依頼するとなると、弁護士費用の負担が必要になりますので、返済の負担にお悩みになっている状況ではそのことを負担に思うかもしれません。

しかし、個人再生の手続きを弁護士に依頼せずに試みて、裁判所を納得させられるだけの資料を整理できなくなってしまうことを考えると、弁護士に個人再生を依頼することをおすすめします。

個人再生の手続き中には、返済計画を作成する必要があります。

返済計画は、民事再生法に従って減額した借金を3~5年かけて各債権者に分割して返済すること具体的に記載します。

弁護士に依頼された場合は、弁護士が返済計画案を作成しますので、お客様が作成する必要はありません。

個人再生は、一般の方にとってはわかりにくい部分も多いかと思います。

裁判所に申立てが必要となる、煩雑な手続きとなりますので、個人再生をご検討中の方は、当法人へご相談ください。

一人で悩まず、当法人までお気軽にご相談ください。

個人再生で手元に残せる財産、残せない財産

1 財産の扱いに関する不安

借金の整理を考えるときに、債務者の方が不安に思われることの一つが、「いろんな財産を全部裁判所に持っていかれるのではないか」ということです。

テレビドラマなどで自宅を手放すことを余儀なくされたり、強制執行を受けて家財を差し押さえられたりしているシーンをみて、そのようなイメージが先行し不安を抱えていらっしゃる方が少なくありません。

確かに、債務整理手続きによっては、財産を手放すことを余儀なくされるケースもあります。

しかし、財産を手元に残したまま借金を減額することができる手続きもあります。

それが、個人再生と呼ばれる手続きです。

2 個人再生と手元の財産の関係

個人再生の場合、原則として財産を手放す必要はありません。

個人再生では、法律の定めた基準に従って借金の総額を減額してもらい、減額後の債務を分割で返済していきます。

借金の返済を一定の範囲で継続する制度であるため、自己破産のように財産を手放すことまでは求められません。

ただし、借金がいくらまで減額されるのかという点に、手元の財産の価格が影響してきますので、注意が必要です。

具体的には、法律上、個人再生をしても、自己破産をした場合に債権者に配当されることになる金額より少ない金額にまでは、借金は減額されないという制限がかかります。

これを、破産した場合に債権者に配当されるべき価値は保障するという意味で、清算価値保障原則といいます。

例えば、借金が500万円の方であれば、小規模個人再生手続きを利用した場合、最大で100万円まで借金を減額できる可能性があります。

しかし、このときに、手元にある財産が大きく、自己破産をした場合には200万円を債権者に配当しなければいけないという状況であった場合には、小規模個人再生手続きでも、最低でも200万円は債権者に分配されるように、再生計画に基づく分割返済を行わないといけなくなります。

つまり、個人再生では、高価な財産を持っている場合、その財産を手放す必要はありませんが、その代わりに、少なくとも手元に残す財産の価格以上は、債権者に分割して払っていかなければならないということになります。

3 個人再生で手放さざるを得なくなる場合

他方で、所有権留保など、ローンに担保のついた財産がある場合、個人再生でも財産を手放すことになる可能性があります。

典型的なケースとして、自動車ローンが残っている自動車などは、個人再生をすると自動車ローンの返済を継続できなくなるために、自動車が引き揚げられてしまい、手放すことを余儀なくされることが多いです。

住宅ローンについても、原則は同じ結論になりますが、住宅資金特別条項という例外規定の条件を満たせば、住宅についてだけはローンを支払い続けて手元に残すことができます。

たとえば、自分名義の自宅について、自分名義で組んだ住宅ローンを払っていて、実際にその住宅に今も住んでおり、住宅ローン以外の抵当権が自宅に付されていないなどといった条件を満たしていれば、住宅資金特別条項に基づいて住宅ローンだけは返済を継続して、自宅を手放さずに済む可能性があります。

個人再生に必要な費用

1 このような費用が必要となります

個人再生の手続きを行うには様々な費用が必要になります。

まず、裁判所に個人再生手続きの申立費用を収入印紙の形で納める必要があります。

1万円の印紙が必要となります。

また、裁判所から各債権者に通知を送るために必要な郵便切手も、債務者側で用意しなければなりません。債権者の数により金額は変動しますが、2000~3000円程度必要となることが多いです。

さらに、官報掲載のために必要な費用(1万3744円)も予納することが求められます。

これらの費用の計算は、債権者の数によっても変わってきますが概ね数万円程度の費用が掛かることが多いです。

また、裁判所の運用によっては個人再生委員が選任されることもあります。

この場合には、20万円前後(大阪地方裁判所の場合約30万円)の個人再生委員の報酬も債務者が負担しなければなりません。

さらに、弁護士に依頼する場合には、弁護士費用や弁護士の業務に必要な実費(コピー代等)も負担することが必要になります。

弁護士報酬は事務所ごとにまちまちですが、概ね数十万程度の費用がかかることが多いと思われます。

2 弁護士法人心の場合

⑴ 法律相談料

法律相談を行う際にかかる費用です

弁護士法人心では、債務整理に関するご相談は原則無料です。

⑵ 着手金

事務所によっては、着手金に加え、成功報酬を請求するところもありますので、着手金と成功報酬の合計がいくらになるか確認が必要です。

当法人の場合、着手金を27万5,000円~(税込)としており、⑶でもご説明しているように、報酬金は原則ありません。

なお、債権者の数や住宅ローンの有無により金額は変動します。

⑶ 報酬金

裁判所から再生計画認可決定を受けることができた際に、発生します。

当法人の場合、報酬金は原則0円です。

3 個人再生に必要な費用の支払方法

このように、個人再生ではかなり高額な費用を用意しなければなりません。

もっとも、これだけの費用を一括ですぐに用意できるのであれば、そもそも借金の整理が必要ないことも多いでしょうから、実際に、すぐに費用を全額用意することはできない方が普通です。

その場合、費用を分割で積み立てて支払っていくこととなります。

個人再生の手続きでは、裁判所の手続きが終わった後も、減額された後の借金を分割で返済していくことになりますので、多くの場合、その返済額の見込み額を目安にしながら、分割で費用を用意していきます。

例えば、借金が900万円程度の場合、最低弁済額は5分の1の180万円となります。

そして、この場合、小規模個人再生手続きが認可された場合の1か月あたりの返済額は、180万円÷36か月(3年)の5万円となります。

したがって、個人再生を成功させようと思うと、毎月5万円以上のお金を家計から捻出できるだけの履行可能性があると認められる必要があります。

そこで、個人再生を弁護士に依頼した場合、毎月5万円以上の積み立てを行い、裁判所に対して、5万円であれば返済を続けられるという実績を示すことが有効です。

そして、この5万円ずつの積み立てを弁護士費用に充てていけば、弁護士費用の分割払いと、裁判所に対する履行可能性の説明の両方を行うことができます。

毎月5万円は用意できないが、賞与も含めれば月額5万円に到達するという場合でも、賞与が安定して入れば認められるのが通常です。

たとえば、毎月3万円しか用意できず、1年に2回ある賞与から12万円ずつ用意できるとします。

年間の賞与額は24万円(12万円×2)で、1か月にならすと2万円(24万÷12)になりますから、賞与をならすと合計毎月5万円が払える計算になります。

このように、弁護士事務所に積立てとして入金する必要があるとしても、その金額には工夫の余地があります。

詳細は弁護士におたずねください。

転職と個人再生

1 個人再生では履行可能性が重視されます

個人再生手続きでは、裁判所によって認可をうけた再生計画にもとづいて、減額された借金の総額を原則として3年の間に、分割して完済する必要があります。

例外的に特別な事情がある場合には5年まで認められる可能性があります。

そのため、裁判所は、債務者側から提出された個人再生の再生計画を認可するにあたって、「本当に3年間支払いを継続して、減額後の債務を完済できるのか?」という再生計画の履行可能性を重視して判断します。

2 転職は履行可能性の判断にマイナスに働くことが多い

履行可能性の判断にあたっては、これまで安定して十分な収入を稼いできたという実績が、重要な判断要素の一つとなります。

個人再生の返済期間である最低3年間は、現在の収入が維持できると認定される必要があります。

例えば、いくら、直近数か月で高収入を得ていたとしても、就労形態や事業の内容に照らして、その収入が安定的に継続する可能性が高いと判断されなければ、履行可能性が認められない可能性があります。

また、個人再生の申立て前数年間で、頻繁に転職が繰り返されていた場合には、再生計画の履行期間中にも再度転職して、現在の収入が維持されなくなる可能性があると判断され、個人再生が認められないおそれがあります。

さらに、転職に伴う一般的リスクとして、一時的な失業による無収入や、転職による収入の減少が起こるのではないかとみられる可能性も高くなります。

転職したばかりの場合、多くの裁判所の運用では、転職して試用期間が終了するまでは手続きが進まなかったり、転職後数か月の給料の実績を見てからしか手続きを進めかったりといったことがあるため、転職していない場合に比べ、手続きが進むのも遅くなります。

このように転職は個人再生手続きにおける履行可能性の判断に対してマイナスの影響を与えることが一般的です。

転職したことで、予想よりも収入が下がったり、無職の期間ができたために個人再生が認められなくなるケースもありますので、事前に弁護士に相談するようにしてください。

3 転職がプラスに働く場合もある

もっとも、アルバイトを掛け持ちして不安定な雇用形態を何年も続けていた債務者の方が、比較的安定した正社員の就職先が見つかったので転職する場合は、収入が安定するとみられることがあります。

また、従来よりも収入が高いことが確実視される会社に就職できる場合は、履行可能性がある方向に判断が傾くこともあります。

そのため、転職が必ずしも不利になるわけではありません。

4 資格の有無や転職理由によっても判断がかわりうる

いわゆる「つぶしが効く」といわれているような国家資格等を有している場合などには、転職をしてもある程度の収入は維持できるだろうとみられやすく、履行可能性を肯定する要因となります。

また、転職の理由も考慮要素の一つとなります。

例えば、勤務先の事業規模の縮小や、家庭の事情で転居を余儀なくされたなど、債務者の方ではコントロールできない外的要因による転職の場合には、そういった不測の事態がなければ安定した就労を継続できるだろうと判断されやすく、履行可能性も認められやすいといえます。

反対に、うつ病などの精神疾患により就職と離職を繰り返している場合や、勤務先の人間関係のもつれから退職をしたというようなケースだと、新しい職場でも同じような理由で働けなくなるのではないかと疑念を持たれる要因となりますので、履行可能性が否定される方向に評価される可能性があります。

5 弁護士にご相談ください

このように、最終的には、転職の経緯及び予想される転職後の状況等が、履行可能性の判断にどのような影響を与えるかは、ケースバイケースの総合考慮が必要となる事項ですが、履行可能性に関する説得的な主張を行うことが重要となってきます。

したがって、個人再生を検討中の方で、同時に、転職もご検討されている方は、実際に転職に踏みきる前に、個人再生申立の経験が豊富な弁護士に相談をされることをおすすめいたします。

個人再生をした場合の財産の扱いについて

1 個人再生は原則として財産の換価・配当の手続きはない

個人再生と自己破産の最大の違いは、財産の換価・配当が予定されているか否かという点にあります。

換価というのは、裁判所の手続きを通して債務者の持っている不動産などの価値のある財産をお金に換えることをいいます。

配当というのは、そのようにして確保したお金を債権者に平等に分配することです。

破産の場合には、原則として一定金額以上の価値のある財産は、破産管財人によって競売や売却処分などの方法で現金化され、債権者に配当されます。

これに対して、個人再生の場合には、そのような財産の換価・配当の手続きは予定されていません。

そのため、個人再生の場合には、原則として財産を失わずに債務整理をすることができます。

ただし、以下のような例外がありますので、注意が必要です。

2 清算価値保障原則で返済負担が増える可能性がある

例外の一つ目は、清算価値保障原則と呼ばれるものです。

清算価値保障原則というのは、簡単にいうと、債務者が破産した場合に比べて債権者が損することがないようにしないといけないというルールです。

例えば、300万円の借金を抱えた債務者が、売れば200万円の価値のある動産や不動産を持っていたり、保険を解約したら返戻金が200万円戻ってくるのに、その動産や不動産、保険を手放したくないからといって個人再生を申し立てたりすると、債権者からすれば、「だったら、破産して財産を処分し、その200万円を配当してくれ。」と思うでしょう。

そのため、個人再生の手続きでは清算価値保障原則が定められており、具体的に言うと、個人再生をした場合に減額される借金の金額は、破産した場合に債権者に配当されるはずだった金額以下になってはならないという制限が課されています。

上記の例でいえば、借金が300万円の場合、財産がほとんどない方であれば個人再生をすると100万円まで借金が減額されるのですが、200万円の価値のある財産があると、借金も200万円までしか減らないということになります。

そのため、収入は少ないけれども、財産はあるというような債務者の場合、個人再生後の返済を行うために、一部の財産を現金化して返済に充てざるを得なくなる場合もあります。

特に、住宅ローンの返済を終えた、あるいは、いわゆるアンダーローンの自宅があるような場合には、収入が少なくても高額な財産を持っていると評価されることになりますので、慎重に手続きの選択を考える必要があります。

3 ローンの残った財産が引き上げられる可能性がある

また、ローンが残っている財産についても注意が必要です。

個人再生では、一部の債権者にだけ返済を続けることは認められていません。

そのため、自動車や貴金属等のローンが残った状況で個人再生をした場合、必然的に自動車ローンを滞納してしまうことになり、自動車を引き上げられてしまう可能性が高いです。

ただし、住宅ローンの残っている自宅については、住宅資金特別条項という一定の要件を満たす場合であれば、住宅ローンを今まで通り支払いを続けることで残すことが可能です。

住宅資金特別条項は、以下の要件が必要となります。

⑴個人再生手続きを利用すること

⑵所有者が「個人」であること

「法人」で所有している場合は、制度を利用することはできません。

共有持ち分があり、夫婦で所有している場合等は、制度を利用できる場合があります。

⑶再生債務者が、自身の居住の用に供するための建物であること

投資用物件の場合は、制度を利用することはできません。

⑷建物の床面積の2分の1が専ら居住の用に供されていること

店舗兼住宅の場合は、建物の床面積の半分以上が居住でなければ、制度を利用できません。

⑸住宅ローンを担保とするための抵当権の設定があること

住宅を担保にした事業資金の借り入れには、制度を利用することはできません。

また、家具や衣料品、電化製品など、日常的に使用するようなものの場合、引き上げたとしてもさほど財産的な価値が付かないことが多いため、ローンが残っていても引き上げられるケースは少ないといえます。

4 見通しをしっかりと立てることが重要

個人再生をしたら自分の財産がどうなるのかは、債務者の方にとって、とても大きな関心事だと思います。

見通しをしっかり立てて、後悔のない選択をするためにも、当法人まで、ぜひ一度ご相談ください。

個人再生を依頼する場合の弁護士と司法書士の違い

1 司法書士ができるのは、書類作成の代理です

個人再生を行う場合、必要な書類を作成し、裁判所に提出することになります。

司法書士は、個人再生について、裁判所に提出する書類を代理で作成することができますが、あくまで司法書士が行うのは書類作成業務なので、個人再生を申し立てるのは債務者本人ということになります。

そのため、例えば裁判官と面談をするとなった場合、債務者が1人で裁判所に行く必要があります。

司法書士は同席をすることも、代わりに出席することもできません。

2 弁護士は個人再生の手続き全般を行うことができます

弁護士は、依頼者の「代理人」として活動することができ、個人再生手続き全般の代理人という立場にあります。

そのため、弁護士に個人再生を依頼した場合は、手続き全般を任せることができます。

3 費用面の違い

弁護士や司法書士に依頼する場合は費用が発生します。

インターネット等で、弁護士よりも司法書士の方が安いといった記事を見かけることがあります。

しかし、個人再生の費用は、それぞれの事務所によって異なります。

そのため、どちらの専門家の方が費用を安く抑えられるのかという観点ではなく、「どの事務所に依頼すると、どのくらいの費用なのか」という観点で比べることが大切です。

また、先程ご説明したとおり、司法書士に依頼した場合、個人再生の全ての手続きを任せることはできませんし、個人再生委員が裁判所から選任される可能性が高くなることもあります。

そのため、「債務者が自ら手続きを行わなければならない」という手間や時間も考慮した上で、費用を比較する必要があります。

4 迷っている方は無料相談をご利用ください

個人再生は、裁判所で行う非常に重要な手続きです。

そのため、専門家に個人再生を依頼する場合は、後悔のないよう、慎重に依頼する事務所を選ぶ必要があります。

当法人は、個人再生のご相談を原則無料で承っておりますので、どこに依頼するか迷っているという方も、まずは一度ご相談ください。

個人再生における弁護士法人心の強み

1 個人再生の実績が豊富な弁護士が対応

弁護士だからといって、必ずしも個人再生の実績が豊富とは限りません。

例えば、別の分野を主に扱っており、年間数件だけ個人再生を行う弁護士と、個人再生を集中的に取り扱っている弁護士では、実績に大きな差があります。

当法人では、各弁護士の担当分野を決めているため、借金問題を集中的に取り扱う弁護士がいます。

その結果、当法人の借金問題を担当している弁護士は、各裁判所の運用の違い、最新の法改正や判例など、借金のお悩みを解決するにあたっての多くのノウハウを蓄積しています。

2 事務所へアクセスしやすい

個人再生を弁護士に依頼する場合、原則として弁護士は依頼者の方と直接面談をすることが義務付けられています。

そのため、事務所へアクセスしやすいかどうかは、事務所選びで重要なポイントになります。

当法人の事務所は、いずれも駅から近く、非常にアクセスがしやすくなっています。

大阪の事務所は、大阪駅から徒歩5分という立地で、北新地駅からは徒歩1分、東梅田駅からは徒歩2分でお越しいただけます。

3 電話相談・テレビ電話相談にも対応可能

上で述べたとおり、原則として一度は弁護士と面談をしていただく必要がありますが、毎回の打合せで面談が必要なわけではありません。

事務所によっては、相談や打合せは必ず事務所にお越しいただいて行うという場合もありますが、当法人では、お客様にとってのご相談のしやすさも考慮し、電話相談やテレビ電話に対応しています。

テレビ電話相談は、パソコンやスマートフォンにURLをお送りし、そこにアクセスするだけでできる簡単な仕組みを採用しているため、電子機器に詳しくない方でも簡単にテレビ電話相談が可能です。

もしも何か分からない点がある場合にも、お気軽にご質問いただけます。

4 相談料が原則0円

弁護士へ相談する際、相談料が大きなハードルになることがあります。

特に、借金で困っている方にとっては、弁護士への相談料は大きな負担になるかもしれません。

当法人では、個人再生に関する相談料が原則として無料のため、毎月の返済に困っている状況でもお気軽にご相談いただけます。

様々な情報を掲載

個人再生に関する情報を掲載しておりますので、参考にしていただければと思います。より詳しく知りたい場合や、実際に対応する際は、弁護士にご相談ください。